85亿深圳科技龙头,过桥资产触雷

文/何己派 编辑/鄢子为

深圳金融科技龙头,依然需要证明自己。

3月25日,联易融发布财报,去年亏损8.35亿元,同比扩大89%。

“历史过桥供应链资产,信用风险增加,本集团计提了金融资产减值准备,导致亏损超出预期。”财报解释。

这是以前深度绑定房地产惹的祸,过桥资产“爆雷”。

联易融方面对《21CBR》表示,这对现金流量,并无重大影响,经营一切正常。

这家公司由董事长兼CEO宋群一手创办。他曾担任华润银行总行首任行长,仅用5年就将联易融带上市,一时风光无限。

只可惜,其现在的市值,较巅峰时期,跌去九成。

地产坏账的雷,宋群团队边清扫,边修复,手握51亿元现金储备,他们还有时间。

搭桥断点

宋群做的供应链金融,本质是帮企业盘活流动资产。

它帮企业优化供应链金融支付周期,实现供应链金融的数字化、自动化和精简化,按交易量收服务费。

截至2024年底,联易融累计服务的供应链资产规模超过1.2万亿元。

这盘生意,起步于房地产行业,一些大型地产商,都是它的客户。

2021年之前,它资产处理总量里的大头,都靠地产客户贡献,托举其2021年上市时,市值突破550亿港元。

美梦易碎,风险埋下。

在资产证券化业务里,联易融通常会短期先买入客户的应收账款,再转卖出去,从收购相关资产起,到收取证券化发行所得款止,这个过程叫“过桥”。

动辄数亿的发行规模、较高的发行频率、较多的发行次数,一般的保理商,自有资金有限,难以满足过桥需求。

联易融手里,有充裕的自有资金、充足的外部过桥机构资源,还能按需提供定制化的过桥方案,由此,在市场上一路攻城拔寨。

此一时,彼一时。以2021年为分割线,地产商的一笔笔坏账,拖累公司业绩。

“由于房地产开发商出现债务危机,投资者在购买供应链资产时,更加审慎。”在2024年报中,联易融提及,过桥流程的平均需时增加,发行也有延迟或取消的情况。

去年,其减值损失,同比增加近两倍。

对过桥业务的风险,宋群有过回应,联易融不把自己定位成一个过桥机构,过桥资金来源有银行的,也有核心企业自己承担的,只在特定情况下,给一些资质高的企业提供过桥安排。

“联易融在这里面,没有什么实质性的风险。”宋群说。

遗憾的是,联易融的股东,过去两年在减值一项,就赔掉了8.5个亿。

去地产化

过桥爆雷,联易融虽有冲击,未损元气。

截至2024年末,其现金储备(包括现金及现金等价物,以及受限制现金)达到51亿元,占到85亿总资产的6成。

流动资金充裕,是它的底气。

公司称,已加强对过桥资产的信用风险管理,并针对遗留风险资产,实施专项回收措施。

“目前已大幅降低对相关存量业务的依赖。公司始终将风险管控视为可持续发展的生命线。”联易融方面向《21CBR》记者表示。

2021年,房企出现集中违约,那时,宋群下了一个判断,“我们未来的增长,只会来自非房类的行业。”

这几年,其的确沿这条路快步走。

截至2024年底,房地产行业贡献的资产处理总量,占比14%,较2021年下降近三成。

优化客户结构,宋群团队重点瞄准的优势行业,包括建筑/基础设施、新能源及公用事业。

自2024年以来,公司在这几个行业拿了不少单,注重开拓央国企客户。

比如,2月下旬,联易融联手云南建投集团旗下云建投保理,成功发行云南省首单供应链资产支持票据。该次发行项目储架规模10亿元,首期发行规模2.4亿元,全场认购倍数达1.9倍。

96%的客户整体留存率,也显示其服务的潜在价值。

为服务好央国企及大中型民企客户,联易融用上并购手段。

去年10月,公司宣布,收购拜特科技股权,交易完成后,总持股比例将升至约54%,成为其控股股东。

拜特专耕司库管理领域,该领域绝大部分需求,来自央国企以及行业头部企业。

近年来,联易融中标多家央国企的供应链金融综合平台项目,以此为契机,拓展司库布局,扩大业务范围。

寻求破局

“联易融是一家科技公司,不是金融公司。”宋群曾如此给出定位。

这位在金融业摸爬滚打30年的前银行高管,在年近半百的年纪创业,一头扎进供应链金融这个当时冷门的赛道。

他说这话的背景,是上市那年,公司刚遭遇一场突如其来的做空风波,冷箭指向其过度依赖房地产行业、过度科技化包装等。

风波最终平息。做空报告当时预测,其股票价值不超1.19港元,几乎一语成谶。联易融的实际股价,目前徘徊在1.6港元左右。

上市4年,宋群团队从未盈利,他新选定的发力点是AI。

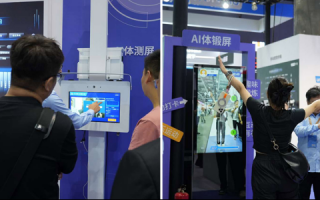

去年12月,公司发布AI Agent产品“蜂羽平台”,在多家金融机构交付和应用,随后的1月底,成功部署DeepSeek-R1模型。

公司称,在资产业务高峰期,单日资产规模最高超过50亿元的业务场景中,从合同智能解析、发票自动核验到资金匹配放款,AI能够实现“零人工介入”,应对单月数百亿级订单峰值。

2月,宋群大规模点将,对美、英、印三大战略市场,任命多位高管担纲核心岗位。

此外,还在法务、风控及人力资源等职能体系,引入具有国际投行及监管背景的专业人士。

联易融向《21CBR》表示,此次人事调整,直指三大战略目标,填补中端市场服务真空、重构国际贸易金融基础设施、构建技术标准话语权。

“一般超大型企业能享受到定制化的金融服务,而我们通过科技手段,降低服务门槛,使中型企业也能获得同等水平的金融服务。”宋群说,这正是其在美英印市场所捕捉到的结构性机会。

多线并进,58岁的宋群带领团队,努力破局。

更多内容请下载21财经APP

拜特科技签约惠生工程,携手打造高效资金管理系统

近日,拜特科技成功签约惠生工程(中国)有限公司(以下简称“惠生工程”)资金管理系统项目。此次双方携手打造一套先进的资金管理系统,为惠生工程的战略发展注入强劲新动力,推动其资金管理迈向更高水平。

惠生工程作为行业内的领军企业,近年来在多个业务领域取得了显著成就。然而,随着企业规模的持续扩大和业务复杂度的不断增加,传统或分散的资金管理方式已难以适应现代企业的管理需求。为了进一步提升资金管理的规范化、透明化和效率化,惠生工程决定建设统一的资金管理平台。

拜特科技将充分发挥其在资金管理领域的专业优势,为惠生工程量身打造并全面部署统一的资金管理系统。通过该系统实现集团内资金业务处理的一致性和集成性,并依托银企直联技术加强资金业务的实时监控。同时,将资金系统、财务系统、OA系统进行无缝对接,实现结算的闭环管理,提升支付结算效率。此外,还将加强资金内控体系建设,通过多种方式有效监控资金业务风险,确保资金管理的规范化、高效化和安全化,提高集团及成员单位的资金管理能力和风险控制力。这一系列功能的实现,将使得惠生工程的资金管理更加规范、高效、智能。

这一合作不仅将为惠生工程的长远发展提供坚实的资金管理支撑,还将为资金管理领域的创新发展提供有益的探索和实践。未来,拜特科技将继续秉持专业、创新的服务理念,与更多企业携手共进,共同推动资金管理领域的进步与发展,为企业的资金管理提供更加全面、高效、智能的解决方案。

关于惠生工程

惠生工程致力于成为全球卓越的环境友好服务商,专注于能源化工、新能源、减碳和新材料等领域的技术和工程建设服务。从技术许可、项目融资、工程前期的策划、咨询到设计、采购、施工管理、开车直到运营服务,惠生工程可为境内外客户提供覆盖项目全生命周期的技术和工程整体解决方案。

关于拜特科技

拜特科技作为中国资金管理信息化服务的领先品牌,目前已经为国内1500多家大型企业集团公司、上市公司等提供资金管理软件产品和咨询服务。未来将持续深耕司库管理领域,聚焦企业数智化转型与变革,致力于为企业提供高效、安全、智能的司库管理解决方案,为企业的发展注入新的活力与动力。

相关问答

拜特企业内部资金管理有哪些应用案例

[回答]拜特司库管理系统简称F1,专注于特大型集团企业财资管理业务需求,基于集团司库整体咨询量身定制的业务服务,产品适用于国内行业领域市场头部特大型民...